フリーランスと個人事業主の違いは?税金・助成金についても解説

※当サイトは人材関連サービスを展開する株式会社エイジレスが運営しています。本ページは自社および提携先のPRを含む場合があります。

フリーランスにおすすめの案件探し方法

フリーランスエージェントは、それぞれ保有している案件が異なるため、2〜3社に登録しておくと収入が途絶えるリスクを軽減できます。

迷った場合は、実績が豊富な『Tech Stock』や、年齢不問/ハイクラス案件特化の『エイジレスフリーランス』がおすすめです。

①Tech Stock

20年目の実績があるフリーランス案件紹介サイト。これまでに築いた信頼により月80万円をこえる高単価案件も多数あります。

スキルアップや税務関連のサポートなど、フリーランス向け福利厚生サービスも利用可能なため、まだどこにも登録していない人でも安心して利用できます。

【公式】https://tech-stock.com/ ![]()

②エイジレスフリーランス

年齢不問/上流商流のハイクラス案件に特化したエージェント。

SIer・コンサル・大手SESなどの案件を多数保有しており、ユーザーからの評判が良く誠実な対応も強みです。

【公式】https://freelance.ageless.co.jp/

組織に所属せず個人で仕事をする「フリーランス」と、いわゆる「個人事業主」は混同されやすい言葉です。 本記事では、フリーランスと個人事業主の違いや、メリット・デメリット、知っておきたい税金・助成金・補助金などについて解説します。

- 【この記事を読んでわかること】

- フリーランスは「働き方」、個人事業主は「税法上の扱い」にフォーカスした呼称

- フリーランスは、自由に働ける一方、収入が安定しないなどのデメリットもある

- 個人事業主は、開業届を出して青色申告による節税ができる一方、事務手続が煩雑になるなどのデメリットがある

- フリーランス・個人事業主が払う税金は「所得税」「個人事業税」など

- フリーランス・個人事業主向けの「補助金・助成金」もある

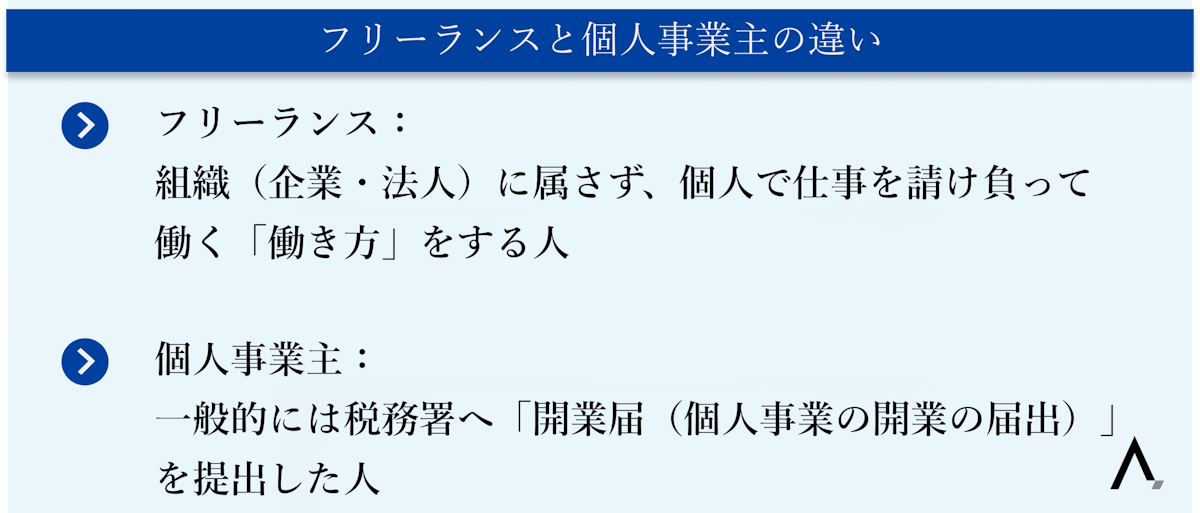

フリーランスと個人事業主の違い

フリーランスと個人事業主の違いは、「働き方」に焦点を当てた呼称か、「税法上の取扱」に焦点を当てた呼称かの違いです。

そのため、フリーランスと個人事業主は重なる部分も多く、個人事業主でありながらフリーランスと名乗っている人は大勢います。

それぞれの用語が意味するところを説明します。

フリーランスとは

フリーランスとは組織(企業・法人)に属さず、個人で仕事を請け負って働く「働き方」をする人を指します。

会社員は会社に属し、雇用契約に基づいて労働者として働きます。一方フリーランスは、個人や法人などさまざまな顧客から、対等の立場で受注者として仕事を請け負うのが特徴です。

ただし、副業がフリーランスで本業が会社員という場合もあり、その場合はその人の副業の働き方について「フリーランス」という言葉を使うことになります。

個人事業主とは

個人事業主とは、一般的には税務署へ「開業届(個人事業の開業の届出)」を提出した人を指します。

ただし、税制上は「開業届」の有無に関わらず、個人事業を継続して営んでいる事実をもって個人事業主として法の適用を受けます。

働き方はフリーランスで、税法上の取り扱いは個人事業主となる人がいるのはこのためです。

家の不用品や自家用車の売却は一時的な行為のため個人事業とみなされないのが一般的ですが、個人で同一の反復した取引を継続的に行い収入を得ていれば、それは個人事業と言えます。

2つの用語の大きな違いは、フリーランスには法人経営者を含みますが、個人事業主には事業を法人化した経営者は含まれない点です。

次の章からは、フリーランスと個人事業主それぞれのメリット・デメリットを説明します。

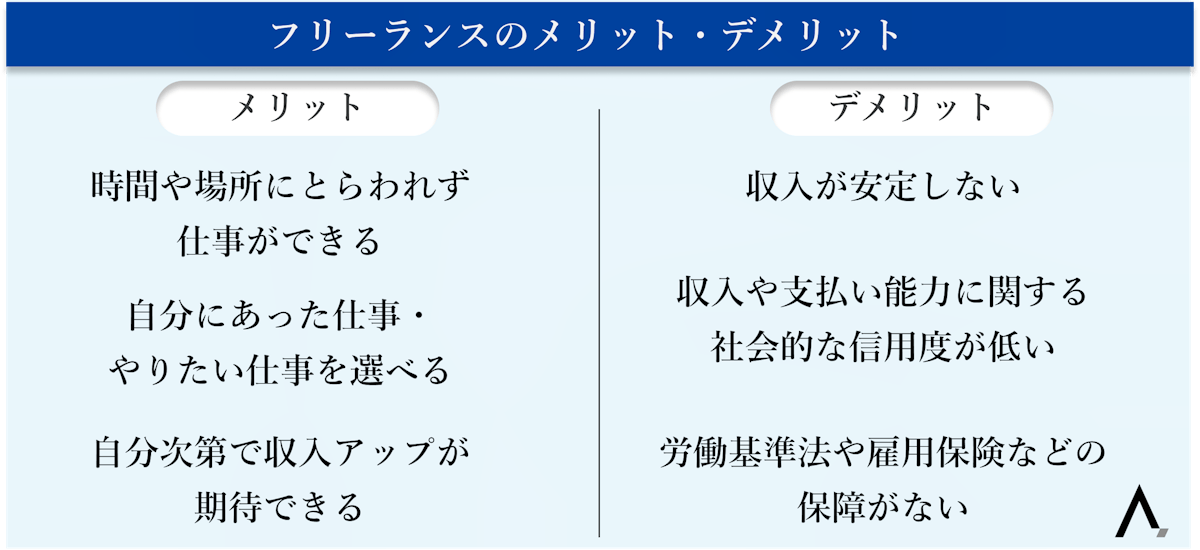

フリーランスのメリット・デメリット

フリーランスという働き方は、会社員と比べ自由に働ける反面、収入が安定しないなどの危険もあります。

フリーランスとして働くメリット・デメリットを説明します。

フリーランスとして働くメリット

フリーランスのおもなメリットは以下のとおりです。

- 時間や場所にとらわれず仕事ができる

- 自分にあった仕事・やりたい仕事を選べる

- 自分次第で収入アップが期待できる

それぞれについて説明します。

時間や場所にとらわれず仕事ができる

フリーランスの仕事は一般的に成果物を納品して報酬を得るタイプの契約が多く、その場合、働く場所や時間は問われません。

納期までに仕事を完了すれば、作業の場所・時間は自分の都合に合わせて決められます。

どこでいつ働いてもいいため、自分のライフスタイルや家族のライフステージに合わせた柔軟な働き方ができることがメリットです。

自分にあった仕事・やりたい仕事を選べる

会社員の場合は会社が指示した業務を行いますが、フリーランスの場合は仕事の内容・量・質を自分で選べるメリットがあります。

公募のあるプロジェクトに応募したり、自分のサービスを確立して提供したり、業務内容や契約内容をクライアントと交渉することもできます。

「自分に合った案件か」「自分のスキルが伸ばせる仕事か」「実績の残せる仕事か」といった視点から仕事を選択し、キャリアアップすることも可能です。

自分次第で収入アップが期待できる

フリーランスは、自分のスキルや出した成果が報酬に直結しやすいため、やりがいを持って働けることが特徴です。

会社員の場合、給与や賞与は会社の基準にしたがって決められるため、必ずしも自分の成果が収入に反映されるとは限りません。

フリーランスは、仕事の難易度が高いほど報酬が高く設定できます。また案件単位で報酬が決まるため、より多くこなすことができれば報酬も増えます。

自己研鑽を続け、難しい仕事をこなす実力・実績をつければ、収入アップが期待できるでしょう。

フリーランスとして働くデメリット

フリーランスのおもなデメリットは以下のとおりです。

- 収入が安定しない

- 収入や支払い能力に関する社会的な信用度が低い

- 労働基準法や雇用保険などの保障がない

それぞれについて説明します。

収入が安定しない

フリーランスは会社員と違い、年俸や月給といった安定した収入が約束されていません。単発や短期の仕事を受注して報酬を得るスタイルが基本となるため、思うように仕事ができなければ収入の減少に直結します。

また、クライアントの業績悪化や景気の影響を受けやすく、発注金額や発注頻度が一時的に減ることもあります。自分や家族の体調不良などで働けない場合にも、有休や休業補償はありません。

収入や支払い能力に関する社会的な信用度が低い

会社や団体などに所属せず、仕事に応じて自由に契約して収入を得るフリーランスは、会社員と異なり毎月の収入が約束されていません。そのため、特に収入や支払い能力に関する社会的な信頼度は低い傾向にあります。

賃貸物件の契約・銀行でローンを組む・クレジットカードを作るなどの予定がある場合は、会社員のうちに進めるのがおすすめです。

労働基準法や雇用保険などの保障がない

会社員は、被雇用者として労働法の保護を受けます。会社は法にしたがい、労働者の就業時間管理やメンタルヘルスを含む健康状態の管理を行います。

一方、フリーランスには労働法が適用されず、労働時間や休日の管理、自身の健康管理などは自分で行わなければなりません。

また、会社員が離職した際に受けられる失業保険は、雇用保険に加入する被雇用者を対象にしたものです。雇用保険に加入していないフリーランスは、失業(廃業)した際にも、保障はありません。会社員に比べ、セーフティーネットが全体的に薄い点がデメリットとなります。

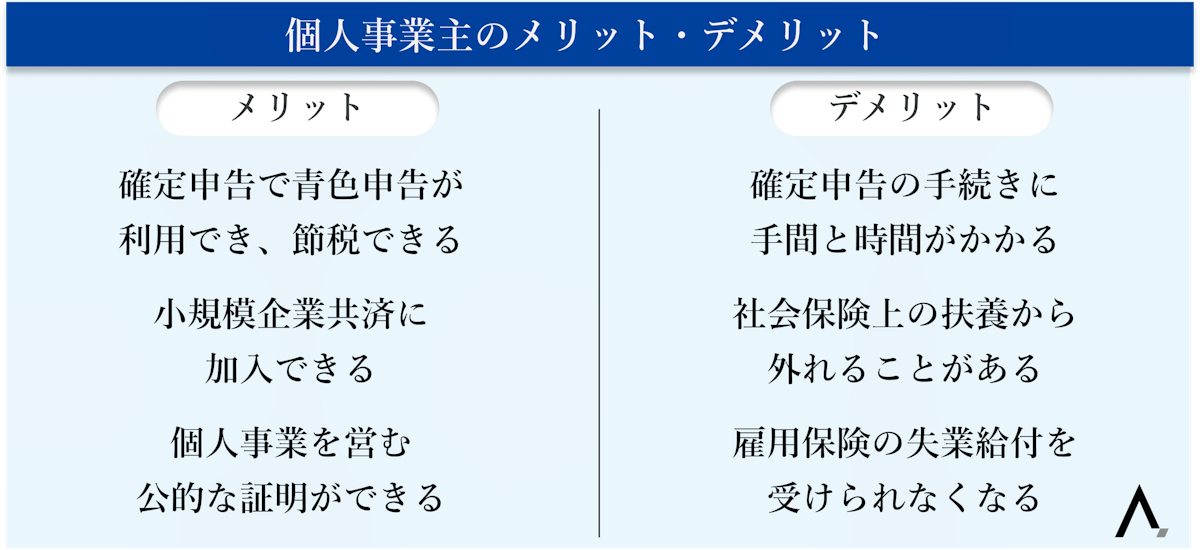

個人事業主のメリット・デメリット

「開業届」を出した個人事業主は、青色申告による節税効果が得られるなどがメリットです。その一方で、配偶者の扶養に入れなくなるなどがデメリットがあります。

個人事業主として「開業届」を出すメリット・デメリットを説明します。

個人事業主のメリット

個人事業主として開業届を提出するおもなメリットは、以下の3つです。

- 確定申告で青色申告が利用でき、節税できる

- 小規模企業共済に加入できる

- 個人事業を営む公的な証明ができる

それぞれについて説明します。

確定申告で青色申告が利用でき、節税できる

確定申告には白色と青色がありますが、開業届を出していれば、確定申告の際に青色申告が選べます。青色申告は、最大で65万円の特別控除の他、次のような税制上の優遇措置が設けられています。

- 赤字を以後3年間繰り越せる

- 家族への給与を経費にできる(青色申告専従者給与)

- 貸倒引当金を経費にできる

- 30万円未満の減価償却資産(PCなど)を一括で全額経費に計上できる(令和6(2024年)3月まで)

個人事業主として一定以上の収入を目指す場合、青色申告によって大きく節税でき、それにより手元に残るお金を増やすことができができます。

小規模企業共済に加入できる

開業届の控えもしくは確定申告書の控えがあって、要件を満たせば、小規模企業共済に加入できます。

小規模企業共済は、独立行政法人中小企業基盤整備機構(通称:中小機構)が運営する、個人事業主向けの退職金制度です。

フリーランスや個人事業主にはセーフティネットが薄いというデメリットがありますが、小規模企業共済は、廃業した際の用意として積み立てができます。共済の掛金は全額を所得控除できるため高い節税効果があるほか、事業資金等を借り入れできる貸付制度などもあります。

個人事業を営む公的な証明ができる

開業届の控えは、事業を公的に証明するものとして、下記の場面などで有効です。

- 金融機関から創業用の融資を受ける

- オフィスの賃貸契約を行う

- 保育園などを申し込む

保育園などに申し込む場合、会社員であれば会社が発行する「就労証明書」が就労を証明してくれますが、個人事業主の場合は就労状況を自分で記載・証明することになります。

その際、開業の公的な証明として、直近の確定申告書の控えや、開業届の控えが有効な書類となります。

個人事業主のデメリット

個人事業主として開業届を提出する際、注意しておきたいおもなデメリットは以下のとおりです。

- 確定申告の手続きに手間と時間がかかる

- 社会保険上の扶養から外れることがある

- 雇用保険の失業給付を受けられなくなる

それぞれについて説明します。

確定申告の手続きに手間と時間がかかる

開業届を出す一番のメリットは青色申告による節税効果ですが、青色申告では複式簿記等による帳簿を作成したり、多くの必要書類を揃えたりする必要があります。

なお、青色申告の利用を税務署に届け出ていると、原則として収支が赤字であっても毎年青色申告による確定申告が必要です。普段からの帳簿つけや、e-Tax利用のための環境整備など、一定程度の手間と手続きがかかる事になります。

社会保険上の扶養から外れることがある

個人事業を営む人が、配偶者の健康保険の扶養に入っている場合は、開業届の提出により扶養の対象外となってしまうことがあります。

加入する健康保険組合などにより扶養家族となる要件は異なるため、開業届を出す場合は事前に確認すると安心です。

雇用保険の失業給付を受けられなくなる

会社員を退職しフリーランス・個人事業主になる場合は、失業保険を申請し、その求職活動期間中に開業準備をしている分には失業給付を受けることができます。

しかし、開業届を出して法律上の個人事業主となると、失業の事実がなくなり、失業保険は受給できません。その一方、失業給付の受給期間を残して早期就職した人が受け取れる「再就職手当」の対象となることもあります。

雇用保険の給付を受け取っている人は、開業届提出のタイミングをよく検討して進めましょう。

個人事業主として開業届を出すメリット・デメリットがわかったところで、次に開業届は「いつ」「どうやって」提出すべきか解説します。

フリーランスが個人事業主になるべきタイミング

自分で仕事を受注し、活動し始めたフリーランスが個人事業主として開業届を出すべきタイミングは、開業後1ヶ月以内が目安です。

所得税法では、個人事業主は開業後1ヶ月以内に開業届を提出するよう定められています。

ただし、開業届の提出が遅れても罰則などはなく、いつを開業日とすべきかについても明確なルールがありません。

そのため、個人事業主として開業届を出すメリット・デメリットを検討した上でなるべく迅速に手続きするのがおすすめです。

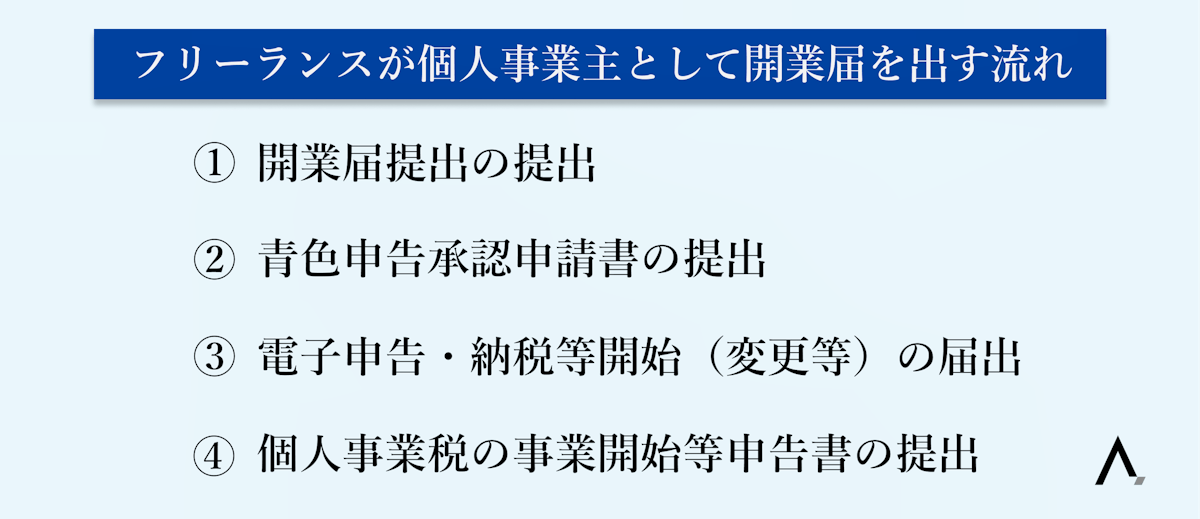

フリーランスが個人事業主として開業届を出す手続きの流れ

フリーランスが個人事業主として開業届を出す流れを説明します。また、開業届を出す際に一緒に済ませておきたい手続きも合わせて紹介します。

- 開業届提出の提出

- 青色申告承認申請書の提出

- 電子申告・納税等開始(変更等)の届出

- 個人事業税の事業開始等申告書の提出

開業届提出の提出

開業届の正式名称は「個人事業の開業・廃業等届出書」で、国の定めたフォーマットがあります。

フォーマットは各税務署に備えられているほか、国税庁のWebサイトからデータ入力可能なPDFファイルとしてダウンロードが可能です。

開業届に必要事項を書き込み、住所地を管轄する税務署窓口に持参もしくは郵送で提出できます。

注意点は下記4点です。

- 提出の際は必ず開業届の控えも提出しましょう。「収受印」を押された控えは受領し、保管しておきましょう。郵送提出の場合は、開業届の控えと切手を貼った返信用封筒も同封します。

- 屋号の設定は任意です。必要ない場合は、空欄で提出します。

- 開業日は未来の日付以外で、開業の実態に合わせて記載します。提出日と開業日に1ヶ月以上の差があっても、税務署では原則として受け付けてもらえます。

- 持参・郵送提出の際は、指定の身分証を持参・写しを送付します。マイナンバーカードか、マイナンバーカードがない場合は、住民票などのマイナンバーが記載された公的書類と他一点の本人確認書類が必要です。

また、国税電子申告・納税システムであるe-Taxでは電子申請することもできます。

参考:「[手続名]個人事業の開業届出・廃業届出等手続|国税庁」

青色申告承認申請書の提出

確定申告を青色で行う予定のある場合は、管轄の税務署に期限内に事前申請をする必要があります。開業届と同時に済ませてしまいましょう。

期限は、開業日に応じて2タイプあります。

- 開業日が1月15日までの場合:申請期限はその年の3月15日

- 開業日が1月16日以降の場合:申請期限は開業日から2か月以内

開業届と違い、青色申告承認申請書は遡って提出できないため、確実に提出しましょう。期限を過ぎてしまった場合、青色申告で確定申告ができるのは翌年からです。

開業届と同じく、e-Taxでの電子申請もできます。

参考:「国税庁|[手続名]所得税の青色申告承認申請手続」

電子申告・納税等開始(変更等)の届出

確定申告を青色で行い、さらに青色申告特別控除を最大限まで受けたい場合は、国税電子申告・納税システム(e-Tax)による申告が必要になります。

e-Taxの利用に当たっては、事前に「電子申告・納税等開始(変更等)の届出」が必要です。国税庁のWebサイトからオンラインで申請できます。

e-Taxの利用には、利用端末環境の整備、電子証明書の取得や利用者識別番号の取得などさまざまな準備が必要です。開業時期にもよりますが、時間がかかることを前提に、開業時から手続きを進めておくと安心です。

参考:「[手続名]電子申告・納税等開始(変更等)の届出|国税庁」

個人事業税の事業開始等申告書の提出

所得税の管轄は税務署ですが、個人事業税の管轄は都道府県税事務所です。そのため、開業届を税務署へ提出したら、個人事業税についても各自治体に「事業開始等申告書」を提出しましょう。

提出先・提出期限は各自治体によって異なりますが、提出しなくとも罰則がないのは開業届と同様です。また、事業開始等申告書を出していても、課税所得が年間290万円以内であれば課税はされません。

フリーランス・個人事業主が知っておきたい税金や補助金・助成金

フリーランス・個人事業主として活動する前に知っておきたいのは「税金」と「補助金・助成金」についてです。

フリーランス・個人事業主は、会社員とは負担する税金が一部異なる上、支払い方法も違います。また、事業の種類・規模・状況に応じて、公的ファンドである「補助金・助成金」を活用できる可能性もあるでしょう。

それぞれについて説明します。

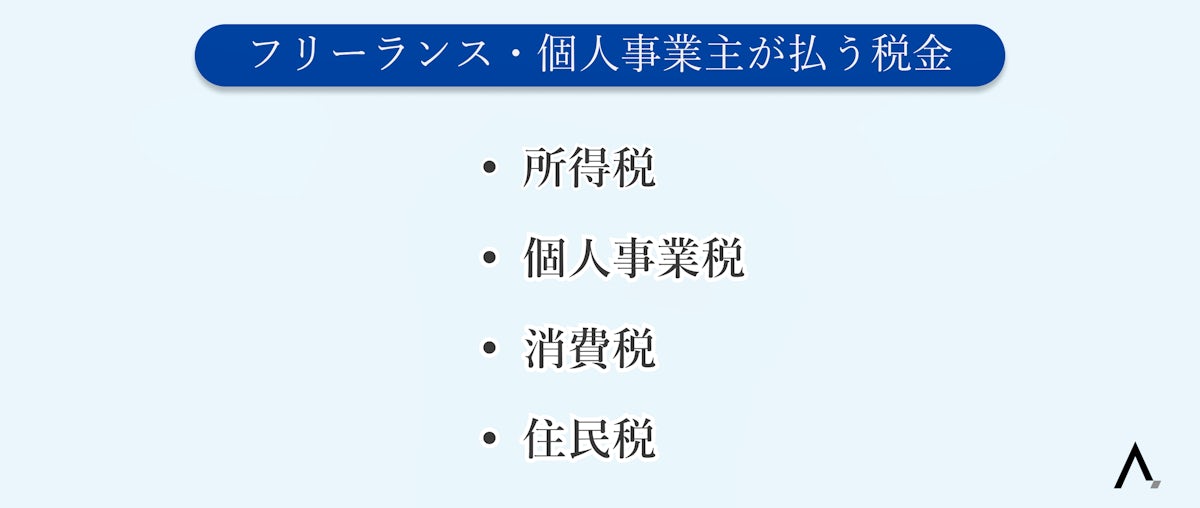

フリーランス・個人事業主が払う税金は「所得税」「個人事業税」など

フリーランスや個人事業主が支払う税金で注意すべきものは4つあります。

- 所得税

- 個人事業税

- 消費税

- 住民税

それぞれについて、課税対象者や注意点、支払い方法などをまとめました。

| 税種類 | 課税対象者・注意点 | 支払い方法 |

|---|---|---|

| 所得税 | 開業届の提出有無を問わず、給与以外の年間課税所得が48万円以上ある人 | 確定申告(白色・青色)に基づいて納付 |

| 個人事業税 | 個人事業税の対象業種を営み、年間290万円を超える所得がある人 | 確定申告後自治体から届く請求に基づいて納付 |

| 消費税 | 下記のいずれかに該当した人

|

消費税の申告に基づいて納付 |

| 住民税 | 日本に住所地を持つ人

納めるべき所得税額が0円でも住民税の納税義務がある場合がある |

確定申告か、住民税の個別申告に基づいて納付 |

そのほかに、社会保険料(国民健康保険料・国民年金保険料)や、不動産などの所有があれば

固定資産税などを支払います。

▼フリーランスの税金についてもっと詳しく知りたい人はこちら

フリーランスが納める税金等は7種類!計算方法や節税のコツを紹介

フリーランスが払う税金にどんな種類があるのか、税金で損しない方法はあるのか、フリーランスになる前にぜひ知っておきたいですよね。 本記

フリーランスや個人事業主が受けられる補助金・助成金

フリーランスや個人事業主は自治体や行政等が応募している「補助金」「助成金」または「給付金」に申請できる場合があります。

それぞれの資金の特徴と違いは下記のとおりです。

| 資金種類 | 特徴 | 支給・給付対象 |

|---|---|---|

| 補助金 |

|

個人事業主・フリーランスを含む中小企業の事業者 |

| 助成金 |

|

雇用保険の適用事業主 |

| 給付金 |

|

個人や事業者 |

いずれも、融資や借入と異なり、返却する必要がないお金であることが最大のメリットです。

資金繰りに不安があれば、自分のビジネスに利用できるものがないかチェックしてみましょう。

フリーランスや個人事業主が使いやすい資金には次のようなものがあります。

持続化補助金(小規模事業者持続化補助金)

小規模事業者が経営計画を作成し、商工会・商工会議所の支援を受けながら取り組む、販路開拓の取組等を支援する補助金です。店舗改装、広告掲載、展示会出展費用などが対象となっています。

IT導入補助金(サービス等生産性向上IT導入支援事業)

中小企業等が行うバックオフィス業務の効率化、新たな顧客獲得を目的としたITツールの導入を支援する補助金です。デジタル化機器導入のためのソフトウェアや端末代、セキュリティ対策用のサービス利用料などが対象となっています。

事業承継・引継ぎ補助金

中小企業等の事業承継・引継ぎにかかる費用を支援する補助金です。事業継承後にかかる設備投資や販路開拓、事業引継ぎ時の専門家活用費用などが対象となっています。

フリーランス・個人事業主になるのに必要な知識が身についたところで、次の章では実際に仕事を探す上で鍵となるエージェントサービスをご紹介します。

フリーランス・個人事業主におすすめなエージェント

フリーランス・個人事業主になる心構えができたら、実際に仕事を探してみましょう。フリーランス・個人事業主向けの優良案件を探すには、フリーランスエージェントを使うのが近道です。

フリーランスエージェントとは、仕事を探す個人事業主やフリーランスと、専門技術を持った人材を探している企業のマッチングを行う人材紹介サービスです。

フリーランスにとって、エージェントの利用には次のメリットがあります。

- 営業・契約・単価交渉などの知識が不要で手間を省ける

- スキルの棚卸し・キャリアプランニングなどのアドバイスが受けられる

- 希望の仕事に必要なスキルや経験、自分の市場価値を知ることができる

- 個人では獲得できないような高待遇・好条件案件に応募できるチャンスがある

自分の希望分野に強いエージェントを利用することで、効率的に条件の良い仕事と出会うことができるため、おすすめです。

株式会社エイジレスが展開する「エイジレスフリーランス」は、ITエンジニアやPM/PL向けの仕事を中心に、幅広い案件を扱うフリーランスエージェントです。

経験豊かなコンサルタントによるキャリアコーチング、丁寧なヒアリングに基づく案件マッチングなど、手厚い支援を特徴としています。

IT分野やバックオフィス分野でフリーランス・個人事業主として活動を検討されている場合はぜひ弊社にご連絡ください。

▼フリーランスエージェントについて詳しく知りたい人はこちら

【2024最新】おすすめフリーランスエージェント厳選13選!

これからフリーランスエージェントに登録するなら、自分に合ったエージェントを選びたいものです。本記事では、エージェント利用のメリットや

フリーランスにおすすめの案件探し方法

フリーランスエージェントは、それぞれ保有している案件が異なるため、2〜3社に登録しておくと収入が途絶えるリスクを軽減できます。

迷った場合は、実績が豊富な『Tech Stock』や、年齢不問/ハイクラス案件特化の『エイジレスフリーランス』がおすすめです。

①Tech Stock

20年目の実績があるフリーランス案件紹介サイト。これまでに築いた信頼により月80万円をこえる高単価案件も多数あります。

スキルアップや税務関連のサポートなど、フリーランス向け福利厚生サービスも利用可能なため、まだどこにも登録していない人でも安心して利用できます。

【公式】https://tech-stock.com/ ![]()

②エイジレスフリーランス

年齢不問/上流商流のハイクラス案件に特化したエージェント。

SIer・コンサル・大手SESなどの案件を多数保有しており、ユーザーからの評判が良く誠実な対応も強みです。

【公式】https://freelance.ageless.co.jp/

まとめ|フリーランスと個人事業主の違いを理解しておけば、安心して事業を準備できる

本記事では、フリーランスと個人事業主の違いについて、下記の内容を解説しました。

- フリーランスは「働き方」、個人事業主は「税法上の扱い」にフォーカスした呼称

- フリーランスは、自由に働ける一方、収入が安定しないなどのデメリットもある

- 個人事業主は、開業届を出して青色申告による節税ができる一方、事務手続が煩雑になるなどのデメリットがある

- フリーランス・個人事業主が払う税金は「所得税」「個人事業税」など

- フリーランス・個人事業主向けの「補助金・助成金」もある

フリーランス・個人事業主になる準備を進めるのに、それぞれの違い、メリット・デメリットを理解しておけばスムーズになります。

これから個人で事業を起こし、フリーランスとなる方に少しでも参考になれば幸いです。