フリーランスエンジニアが経費で落とせるものは?注意点なども解説

フリーランスエンジニアとして活動していると「この費用は経費に計上できる?」と悩む場面も多いでしょう。今回はフリーランスエンジニアが経費で落とせるものについて、経費として認められないものや注意点なども解説します。

- 【この記事を読んでわかること】

- 経費とは事業のために支払った費用を指す

- オフィスの家賃や水道光熱費など業務に必要な費用は経費として計上可能

- プライベートでの食事代など業務と関係ない費用は経費として認められない

フリーランスにおすすめの案件探し方法

フリーランスエージェントは、それぞれ保有している案件が異なるため、2〜3社に登録しておくと収入が途絶えるリスクを軽減できます。

迷った場合は、実績が豊富な『Tech Stock』や、年齢不問/ハイクラス案件特化の『エイジレスフリーランス』がおすすめです。

①Tech Stock

20年目の実績があるフリーランス案件紹介サイト。これまでに築いた信頼により月80万円をこえる高単価案件も多数あります。

スキルアップや税務関連のサポートなど、フリーランス向け福利厚生サービスも利用可能なため、まだどこにも登録していない人でも安心して利用できます。

【公式】https://tech-stock.com/ ![]()

②エイジレスフリーランス

年齢不問/上流商流のハイクラス案件に特化したエージェント。

SIer・コンサル・大手SESなどの案件を多数保有しており、ユーザーからの評判が良く誠実な対応も強みです。

【公式】https://freelance.ageless.co.jp/

フリーランスエンジニアにおける経費とは?

経費とは経常費用の略称で、事業のために支払った費用です。

経費として計上すると、その金額分が所得金額から差し引かれるため、結果的に所得税が軽減され節税効果が期待できます。

たとえば、フリーランスエンジニアは自宅やカフェなどの場所で仕事をすることが多いため、電気代やインターネットの利用料金は経費として申告できます。

また、パソコンや周辺機器、ソフトウェアやツールなど、仕事をするために必要な道具も経費として申告可能です。

ただし、経費の中には税務署によって認められるものと認められないものがあるので、事前に確認しておくことが大切です。

それでは実際にフリーランスエンジニアが経費に計上できるものを見ていきましょう。

フリーランスエンジニアの経費に計上できるもの

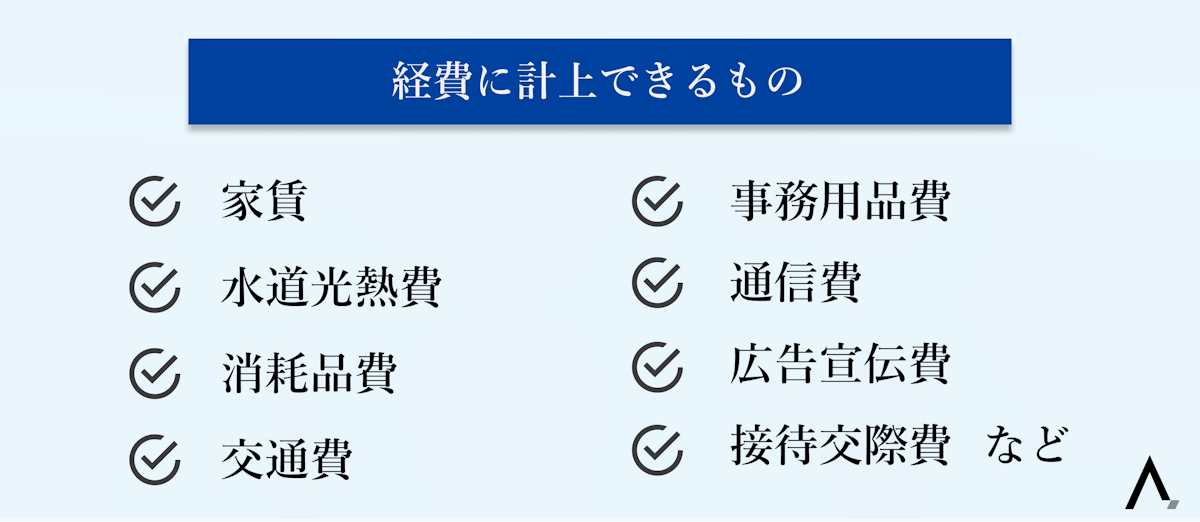

フリーランスエンジニアで経費に計上できる費用は、おもに以下の11個が挙げられます。

- 家賃

- 水道光熱費

- 消耗品費

- 交通費

- 事務用品費

- 通信費

- 広告宣伝費

- 接待交際費

- 外注費

- 租税公課

- 新聞図書費

家賃

事務所の家賃や敷金・礼金、シェアオフィスの費用などは、経費として計上できます。

また、フリーランスエンジニアが自宅で仕事をする場合、自宅の一部を仕事場として利用することがあります。

この場合、自宅の家賃の一部を経費として計上可能です。

家賃を経費として計上する場合は、その面積や使用期間などの情報をきちんと管理しておくことが重要です。

水道光熱費

オフィス・事務所で使用した水道光熱費も、経費計上できます。

具体的には以下の費用が該当します。

- 冷暖房費

- ガス代

- 水道代など

水道光熱費は使用量に応じて金額が変動するため、毎月の使用量をきちんと記録しておくことが重要です。

消耗品費

仕事用のパソコンデスクや衛生用品などは、消耗品費として経費計上が可能です。

他にも以下のものは消耗品費として計上できます。

- プリンタのインクカートリッジや紙

- 文房具

- 帳票 など

ただし、消耗品費は10万円未満のものが対象となるため、金額には注意しましょう。

10万円以上のものは固定資産として計上する必要があり、減価償却が必要です。

交通費

業務上で発生した旅費(宿泊費など)や電車・バス・タクシーなどの交通費は、経費として計上できます。

ただし、交通費はプライベート用と仕事用が混在することが多いため、どの交通費が仕事で使ったものなのか明確に分けておく必要があります。

交通手段・移動時間・目的地などを詳細に記録しておくことが重要です。

事務用品費

業務上で使う文房具(ペンなど)は事務用品費として計上可能です。

フリーランスエンジニアが仕事をする上で、書類整理やファイリングなどに必要な事務用品は欠かせません。

たとえばクリアファイル・ペン・シャープペンシル・ホッチキスなどが事務用品に該当します。

事務用品は消耗品と同じく購入数が多くなるため、何にいくら使ったかを後から確認できるようしっかり管理しておきましょう。

通信費

業務上で使用したインターネット代、電話代は通信費として経費計上できます。

フリーランスエンジニアは、顧客とのやり取りやインターネット上の情報収集などで、スマートフォン・パソコンを使用することが多いです。

この場合、通信費を経費として計上できます。

また、フリーランスエンジニアの場合、レンタルサーバーやドメインを取得しているケースが多いでしょう。

これらの料金も通信費として経費で計上できます。

広告宣伝費

フリーランスエンジニアが、自身のサービスや製品を宣伝するために行う広告宣伝活動にかかる費用は、経費として計上できます。

たとえば、Webサイト・SNSの広告費・パンフレット・チラシの印刷費・ポスターの制作費などが該当します。

また、ポートフォリオ用のサイト制作費や年賀状なども広告宣伝費として経費計上可能です。

接待交際費

クライアントとの打ち合わせなどで支払った食事代は、接待交際費として経費計上できます。

ただし接待交際費があまりに多く計上されている場合、確定申告時に税務署から本当に業務で使用したものか疑われる可能性があります。

接待交際費として計上する場合は、打ち合わせ内容などをメモとして残し、領収者やレシートとセットで保管しておくことが重要です。

外注費

自身の業務を一部外部業者に委託した場合、外注費として経費計上できます。

たとえば、自分の得意分野でない・自分のスケジュールが詰まっている場合などに仕事を外注するこもあるでしょう。

この場合、外注先に支払う報酬は経費として計上できます。

ただし、外注対象がデザインや原稿など所得税法で源泉徴収の対象として定められているものの場合、源泉徴収する必要があるため、注意が必要です。

租税公課

法人税や住民税以外の税金は経費計上可能です。

たとえば、以下の費用が租税公課の対象となります。

- 固定資産税

- 自動車税

- 公的な書類発行にかかる手数料 など

契約書類など公的な書類提出が義務付けられる場合もあり、事前に書類の準備が必要です。

新聞図書費

フリーランスエンジニアが専門知識を身につけるために新聞や書籍を購入する費用は、経費として計上できます。

たとえば、以下の購入費用は新聞図書費の対象です。

- 技術書

- ビジネス書

- 専門雑誌

ただし、あくまで事業に関係するものが対象であり、マンガなど業務と関係しないものは対象とならないため注意しましょう。

続いて、フリーランスエンジニアで経費として認められないものも見ていきます。

フリーランスエンジニアの経費として認められないもの

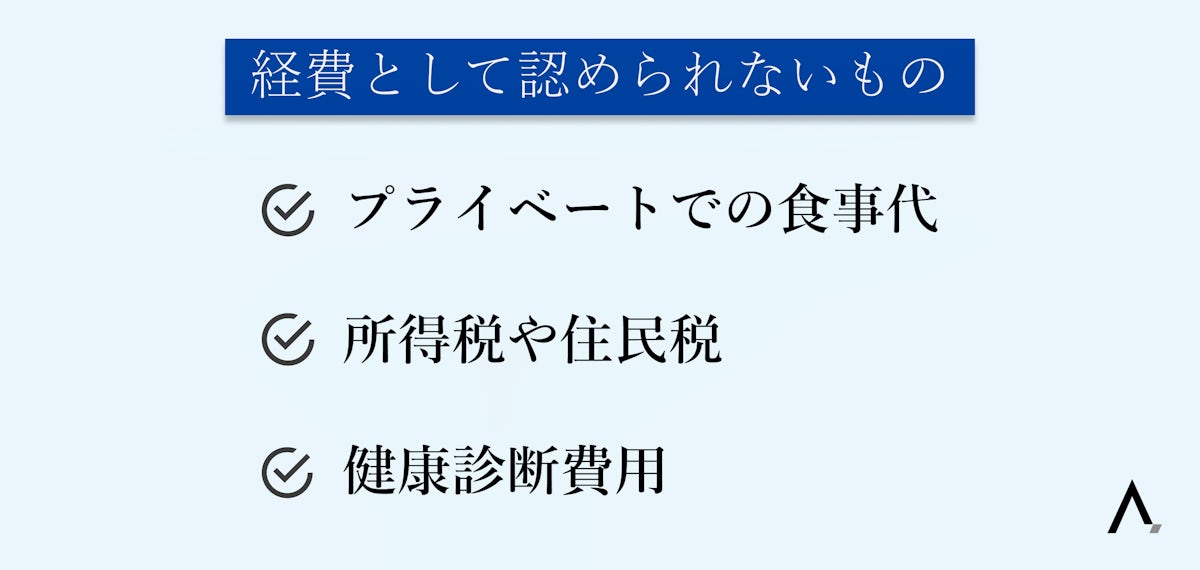

フリーランスエンジニアで経費として認められない費用は、おもに以下3つです。

- プライベートでの食事代

- 所得税や住民税

- 健康診断費用

確定申告の際は、上記費用を経費として含めないよう注意しましょう。

プライベートでの食事代

業務とは関係ない友人・家族との食事代は経費として認められません。

ただし先述のとおり、仕事での打ち合わせなど業務上必要な食事代は経費として計上できます。

保育料

仕事のあいだに子どもを預けた場合の保育料も経費として認められません。

保育料は所得税の計算上「家事費」に相当し、直接業務に関係する費用と認められないからです。

フリーランスでお子さんをお持ちの方は、保育料を経費として含めないよう注意しましょう。

所得税や住民税

フリーランスエンジニアが支払う所得税や住民税は、経費として計上できません。

ただし、税理士や会計事務所などの専門家に支払う報酬は、経費として計上できます。

健康診断費用

フリーランスエンジニアが健康診断を受ける費用は、経費として計上できません。

また、健康診断の費用は医療費控除の対象にもならないため、確定申告の際は注意が必要です。

次に、フリーランスエンジニアではどのくらいの金額が経費として認められるか見ていきましょう。

フリーランスエンジニアにおける経費の割合

フリーランスエンジニアでは、どのくらいの金額まで経費として認められるかの基準は公表されていませんが、一般的に収入の50%程度が経費として計上できる目安です。

事業者によって経費の割合はさまざまですが、同業者と比較して極端に経費の割合が高い場合「不正申告しているのでは?」と税務署に疑われ税務調査の対象となってしまいます。

経費を申請する際は「この費用はこの業務に使ったものだ」とすべて証明できるよう、メモや領収書を保管しておきましょう。

最後に、フリーランスエンジニアが経費計上する際の注意点を見ていきましょう。

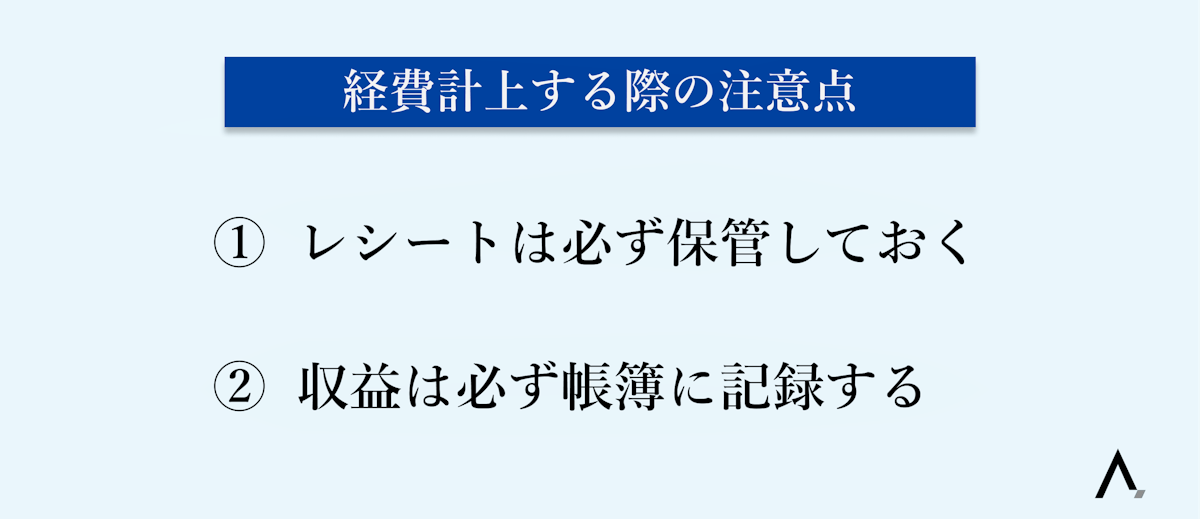

フリーランスエンジニアが経費計上する際の2つの注意点

フリーランスエンジニアが経費計上する際の注意点として、おもに以下の2つが挙げられます。

- レシートは必ず保管しておく

- 収益は必ず帳簿に記録する

適切に経費を申請できるよう、上記ポイントを意識しましょう。

レシートは必ず保管しておく

フリーランスエンジニアが経費計上する際に重要なのは、レシートの保管です。

経費として計上するためには、その経費が本当に実在することを証明できるレシート(領収書)が必要です。

レシートを保管しておかないと経費として計上できず、所得税が増えてしまう可能性があります。

レシートは、後から見やすいようきれいに保管しておきましょう。

また、デジタルのレシートであれば、購入日や金額など必要な情報が確認できるように保存しておくことが重要です。

収益は必ず帳簿に記録する

フリーランスエンジニアが収益を得た際には、必ず帳簿に記録しましょう。

経費は帳簿への記載義務はないものの、事業で得た収益はすべて帳簿に記載する必要があります。

帳簿に記録することで、収入や支出の状況を把握できるため、確定申告や税金納付の際にも役立つでしょう。

また、帳簿に記録する際には、日付・金額・取引先の名前など必要な情報の入力が大切です。

記録に漏れがあった場合、確定申告時に税務署から指摘を受けることになり、追加納税を求められる場合があります。

このようなトラブルを避けるためにも、しっかりと得た収益は帳簿に記載しましょう。

まとめ

- 経費とは事業のために支払った費用を指す

- オフィスの家賃や水道光熱費など業務に必要な費用は経費として計上可能

- プライベートでの食事代など業務と関係ない費用は経費として認められない

フリーランスエンジニアは、事業主として自身のビジネスを運営するため、適切な経費計上が必要不可欠です。

家賃や水道光熱費など業務に関係するものは経費計上できるものの、プライベートの食事代など業務に関係ないものは経費計上できません。

また、経費計上にはレシート・領収書が必要となるため、忘れずに保管しておきましょう。