退職金を預ける3つの選択肢とは?老後に備える方法を徹底解説

※当サイトは人材関連サービスを展開する株式会社エイジレスが運営しています。本ページは自社および提携先のPRを含む場合があります。

退職金をどこに預けるのがいいのか迷っている人も多いのではないでしょうか。

老後を豊かに過ごすために大切に使いたい退職金ですが、退職金を有効活用するにもさまざまな方法があります。

本記事では、退職金の3つの預け先を紹介しながら、退職金をなるべく減らさないための考え方や方法を解説します。

ぜひ参考にしてください。

老後資金について少しでも不安がある場合、プロであるFP(ファイナンシャルプランナー)への相談がおすすめです。

FPは、相談者の現状やライフスタイルにあわせて最適な資金計画、資産運用や節税などの具体的なアドバイスを提供してくれます。

老後資金2,000万円問題に代表されるように、老後の生活費はひとりあたり数千万円が必要と言われています。

まずは現状を把握し、どのような対策が必要なのかを相談してみましょう。

多くのFP相談サービスがありますが、迷った場合は大手リクルートが運営する『保険チャンネル』への相談がおすすめです。

- 無料で何度でも相談できる

- 会員100万人突破

- 全国47都道府県対応

- 無理な勧誘や営業は一切なし

- 【公式】https://hokench.com/

- 【この記事を読んでわかること】

- 一般的な退職金の預け先は①普通預金②定期預金③退職金専用定期預金の選択肢がある

- 老後に最低限の生活費は約1,000万円以上、ゆとりのある生活ならば2,000万円でも足りない

- 失敗しない資産運用のポイントを抑えつつ資産運用も視野に入れる

大切な退職金を預ける3つの選択肢

退職金が大きな金額であればあるほど、このまま口座にいれておいてもよいのか、せっかくならもっと金利が高いところに預けた方がいいのかと悩まれる方も多いかもしれません。

ここでは、退職金を預ける以下の3つの選択肢を解説します。

- 普通預金

- 定期預金

- 退職金専用定期預金

それぞれのメリット・デメリットだけでなく、気になる金利(税引前)も比較するので、自分はどこに預けたいのか、掘り下げて考えてみましょう。

①普通預金(金利のめやす:年0.001%〜年0.2%)

| メリット | デメリット |

|---|---|

|

|

退職金は、基本的に給与受け取り口座に入金されます。

今後の生活費として使うためにそのまま預けておく人や、貯蓄用口座(普通預金)に移すだけ、という人もいるでしょう。

しかし、同じ普通預金であっても銀行によっては金利が大きく異なります。

普通預金の金利のめやすは、年0.001%〜年0.2%。

どこの銀行を選ぶかでおよそ200倍の差があります。

たとえば、同じ退職金1,000万円を預けた場合、1年後にもらえる利子の差はなんと19,90円※。

- 年0.001%:100円

- 年0.2%:20,000円

※税引前の金額

退職金を普通預金に預け入れる選択をするならば、できるだけ金利が高く、利子を受け取れる銀行を選ぶとよいでしょう。

②定期預金(金利のめやす:年0.002%〜年0.3%)

| メリット | デメリット |

|---|---|

|

|

定期預金は、あらかじめ期間を決めた上で銀行にお金を預け入れる預金方法です。

1,000万円以内であれば、元本保証のもと安心してお金を預けることができます。

満期がくるまで自由に引き出せないことは、場合によってはデメリットでもありますが、簡単に引き出せないからこそ着実に貯金できるという考え方もできるでしょう。

預入金額や預入期間、利子などは、銀行によって大きく異なります。

自分がすでに取引している銀行だけでなく、近隣の銀行や信用金庫、ネット銀行なども含めて比較検討することがおすすめです。

銀行によっては、新規口座開設の方や季節限定でキャンペーンを行っていたり、条件を達成することでさらに金利が上がったりするので、合わせてチェックしてみましょう。

③退職金専用定預金(金利のめやす:年0.8%〜年2%)

| メリット | デメリット |

|---|---|

|

|

退職金専用定期預金という選択肢もあります。

いくつか条件を満たせば、普通預金や定期預金よりも高い金利で預けられることが最大のメリットです。

条件は銀行によって異なりますが、どの銀行でも預入期間が1〜6ヶ月などと限定的であり、最低預入金額が設定されています。

ほかにも、年金受け取り口座に指定するなどの条件がある場合もあるので、あらかじめ確認しておきましょう。

退職金専用定期預金の注意点

- 表示金利(年利)と実質金利の違い

- 満期を過ぎたら通常金利

- 投資信託やファンドラップとの抱き合わせ販売

退職金専用定期預金は1ヶ月〜6ヶ月など期間が限定されているため、たとえ表示金利が年1.2%であっても、1ヶ月であれば0.1%、6ヶ月であれば0.6%の金利となります。

とはいえ、仮に0.1%でも普通預金の0.001%に比べればかなりの高金利なので、十分メリットを享受できます。

なお、満期を過ぎたら通常金利に戻ってしまうため、長期間預けるのであれば、より金利が高い銀行口座に移すことをおすすめします。

また、退職金専用定期預金は、投資信託やファンドラップと一緒に販売される場合があります。

退職金の半分を定期預金に、もう半分で投資信託やファンドラップを購入すれば定期預金の金利がより高くなるというものです。

しかしながら、このような場合は定期預金の金利以上に手数料が高かったり、リスクが高い商品である可能性が高かったりと、大切な退職金が減ってしまう可能性を秘めています。

すべての商品に注意が必要とは言いませんが、あらかじめしっかり比較検討し、十分理解した上で利用しましょう。

退職金専用定期預金の活用方法

退職金専用定期預金は、せっかく高い金利で預けられるとはいえ、その期間は1〜6ヶ月と短い期間だけ。

預入期間が過ぎてしまうと、通常金利が適用されます。

そこで活用したいのが「退職金専用定期預金の乗り換え」です。

A銀行→B銀行→C銀行→D銀行というように、満期を向かえる度に別の銀行の退職金専用定期預金に預け替えをして資産を増やすテクニックです。

また、預入の条件が「退職金の受取から1年以内」だったり「退職金の受取から2年以内」だったりと、銀行によって異なるので、条件の期間が短い銀行から順に乗り換えしていけば、長いあいだ退職金専用定期預金の高金利を活用できます。

調べるのも移し替えるのも少し面倒かもしれませんが、投資のようなリスクを背負うことなく資産を増やすことができるのは大きなメリットです。

退職金専用定期預金は、退職金を受け取った一定期間しか利用できませんので、うまく活用しましょう。

>>老後資金のお悩みはファイナンシャルプランナーへの無料相談がおすすめ

預けるだけで大丈夫?老後をシミュレーションしてみよう

ここまで、3通りの退職金の預け先を解説してきましたが、この先退職金と年金で十分に暮らしていけるか不安な方も多いのではないでしょうか。

実際、60歳代の74.6%は老後の生活について心配と回答※1しています。

生命保険文化センターや総務省の統計結果をもとに、

- 最低限の日常生活を送る場合

- ゆとりある豊かな生活を送る場合

それぞれの生活を考えてみましょう。

※1 参考:金融広報中央委員会「家計の金融行動に関する世論調査[二人以上世帯調査] 令和2年調査結果」

最低限の日常生活を送る場合

まず、最低限の日常生活を送る場合のシミュレーションをしてみましょう。

収入を支える年金受給額は、月額21万9,593円※1です。(夫婦2人分の老齢基礎年金を含む標準的な年金額)

一方、夫婦2人が老後生活を送る上で必要と考えられている最低日常生活費の平均額は、22.1万円です※2。

統計においても消費支出は22万9,456円※3であり、家庭の状況はそれぞれであるものの、最低限の日常生活を送るために必要な金額は22万円程度と考えて良いでしょう。

しかし、22万円はあくまでも最低限の生活を送るための金額。

別途、税金や社会保険料などの非消費支出3万2,673円※3を合計すると、毎月の支出は26万2,129円。

毎月4万2,536円の赤字となります。

21万9,593円 22万9,456円 3万2,673円

計算上では、最低でも年間51万432円、20年間で1,020万8,640円必要となります。

今後の家電の買い替えや医療費、介護費用など、予想外の出費を考えると支出は増えますが、資産の預け先や運用の仕方を一度立ち止まって検討するとよいでしょう。

※1:日本年金機構:「令和4年4月分からの年金額等について」

※2:生命保険文化センター:「令和元年度 生活保障に関する調査」

※3:総務省:「2021年家計調査報告 家計収支編」(世帯主が60歳以上かつ無職世帯の消費支出)

ゆとりある豊かな生活を送る場合

ゆとりある豊かな生活を送るためには、毎月約36.1万円※1が必要です。

長年の仕事や育児を終え、セカンドライフに旅行や趣味を楽しみたいと考えている人も多いでしょう。

また、車や家電の買い替えや親戚付き合い、医療費や今後の介護費用まで考えると、そこまでオーバーな金額ではないのかもしれません。

年金受給額は毎月21万9,593円なので、毎月36.1万円必要となると、14万1,407円の赤字。

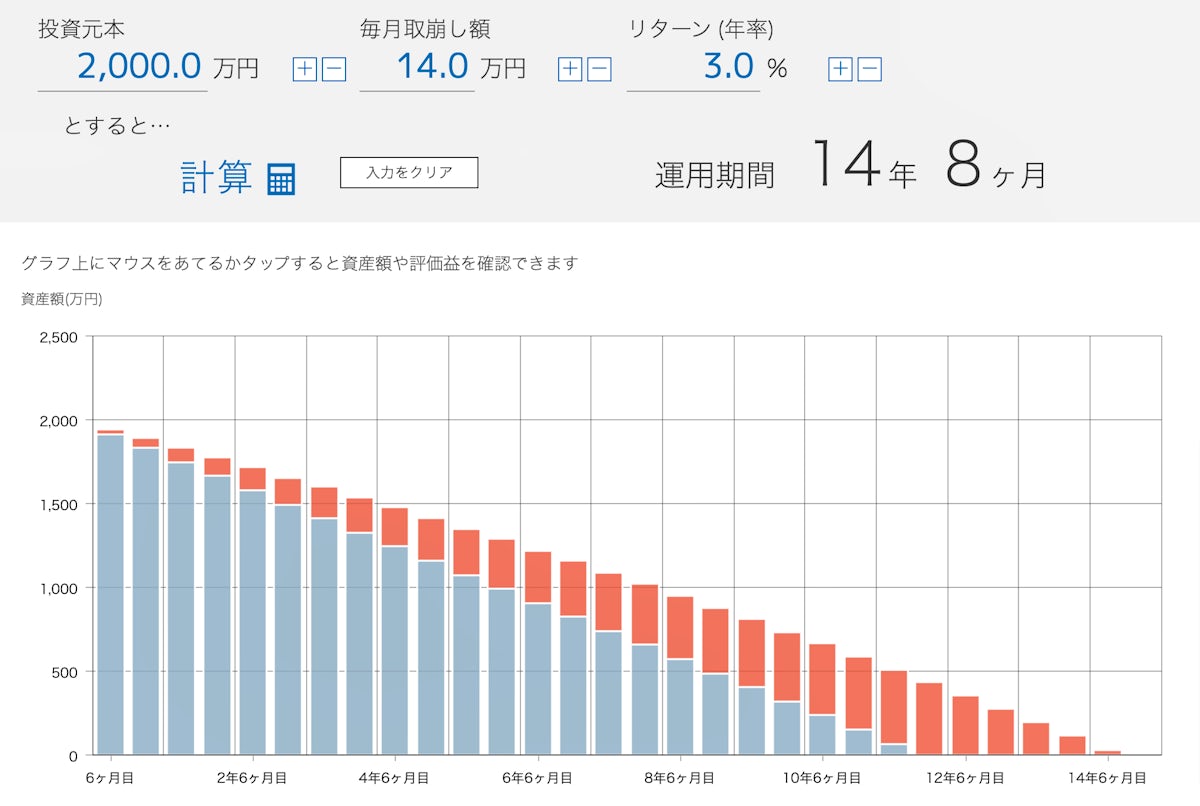

近年「老後2,000万円問題」が話題となっていますが、仮に2,000万円あっても毎月14万円取り崩していたら12年も経たないうちに資産が底を尽きてしまいます。

日本人の平均寿命は、男性が81.64歳、女性が87.74歳※2。

65歳で定年を迎えても、20年前後はそれまでの貯蓄や退職金を有効的に活用しなければいけないことになります。

※1:生命保険文化センター:生命保険文化センター「令和元年度 生活保障に関する調査」

※2:厚生労働省:「令和2年簡易生命表の概況」

▼老年資金に関連がある記事はこちら

老後資金はいくら必要?算出方法と不足する場合の対策をご紹介!

老後資金を用意しておく必要があることはわかっていても、最低限どれくらいの金額を用意しておけば安心なのかがわからないという人も多いのでは

>>老後資金のお悩みはファイナンシャルプランナーへの無料相談がおすすめ

なるべく減らしたくないなら資産運用という考えも

貯蓄や退職金など、今ある大切な資産をなるべく減らしたくないのであれば、資産運用を始めるという道も考えてみてはいかがでしょうか。

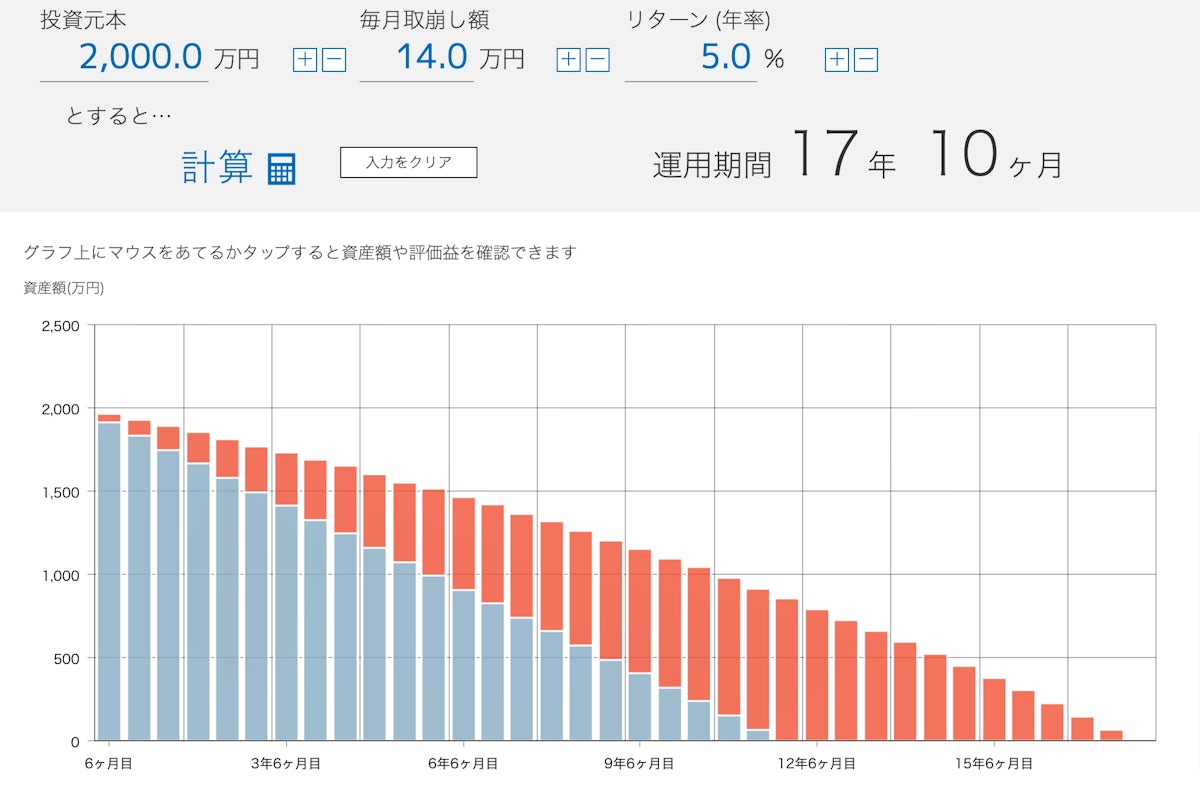

先ほど、ゆとりある豊かな生活を送る場合には、2,000万円あっても12年も経たずに資産がなくなってしまうことを解説しました。

これを資産寿命と呼びます。

わかりやすく図に表すと以下のとおりです。

もし、2,000万円を運用して3%のリターンを得ながら14万円を取り崩した場合、資産寿命を14年8ヶ月まで伸ばすことができます。

同じく、2,000万円を運用して5%のリターンを得ながら14万円を取り崩した場合の資産寿命は17年10ヶ月。

上記の試算で活用した「資産運用電卓」では、さまざまな切り口で資産形成や取り崩しのシミュレーションができるので、ぜひ活用してみてください。

なお、資産運用には、元本保証のある預金を除いて、ある程度のリスクがともないます。

残念ながら、今まで運用をしたことがない人が大きく資産を増やそうと意気込んで運用を始めて失敗する、ということもあります。

>>老後資金のお悩みはファイナンシャルプランナーへの無料相談がおすすめ

大切な退職金を守る運用方法

ひとくちに資産運用と言っても、株式・債券・不動産・投資信託・FXなど、その手段はさまざまです。

しかし、中にはハイリスク・ハイリターンの金融商品もあり、元本を大きく割ってしまう可能性がある商品もあります。

退職金について考える50〜60代の方におすすめできる金融商品は、このふたつです。

- 個人向け国債

- 投資信託(インデックスファンド)

想定利回りも意識しながら、検討してみましょう。

①個人向け国債(想定利回り年0.05%~0.1%)

| メリット | デメリット |

|---|---|

|

|

国債とは国が発行する債券のことであり、国がさまざまな公共サービスなどの運営に必要なお金を調達するために発行しています。

近くの銀行や信用金庫、証券会社などで1万円から手軽に購入ができ、元本割れリスクがない上に最低金利保障がついているので、安心安全の金融商品です。

想定利回りは年0.05%〜0.1%。

投資の中ではローリスクローリターンの商品であり、運用を考えると金利はそこまで高くないのはデメリットともいえます。

しかし、リスクを負うことなく、預金金利の50倍〜100倍の利子を受け取れるので、普通預金に預けたままの状態よりはおすすめです。

②投資信託(想定利回り年3〜5%)

商品が多く選ぶのが難しい

| メリット | デメリット |

|---|---|

|

|

投資信託とは、株式や債券、不動産などの詰め合わせパックのような商品。

少額から購入でき、購入するだけで複数の商品に分散投資ができます。

たくさんの投資家から資金を集めて、ファンドマネージャーと呼ばれる資産運用のプロが投資・運用を行うという仕組みです。

ただし、投資・運用を行うのが人である場合、大きなリターンを求めて企業分析や調査を密におこなうため、運用コストやリスクも伴って大きくなります。(アクティブファンド)

大切な貯蓄や退職金を守るなら、「日経平均株価」や「S&P500」などの株価指数に連動してリターンを求めるインデックスファンドがおすすめ。

投資・運用をおこなうファンドマネージャーが存在しない分、運用コストが安く、初心者向きといえます。

インデックスファンドを運用するなら、ぜひつみたてNISAを活用しましょう。

通常であれば投資で得た利益に対し20.315%の税金がかかるところ、つみたてNISAを活用すれば非課税になります。

インデックスファンドも資産運用のひとつなので、絶対に損しないとは言い切れません。

しかし、分散投資をしながらリスク軽減でき、つみたてNISAなら運用益が非課税になるので、効果的に資産を増やしながら守ることができるでしょう。

>>老後資金のお悩みはファイナンシャルプランナーへの無料相談がおすすめ

失敗しない退職金運用の3つのポイント

最後に、退職金運用を失敗しないための3つのポイントを解説します。

- 大きく増やそうとしない

- 財布を「備える」「使う」「育てる」の3つに分ける

- 資産を分散させる

どれも、大切な資産を守るために必要な考え方です。

手元にメモしておいたり、定期的に読み直したりすることをおすすめします。

①大きく増やそうとしない

老後が心配だからといって、大きく増やそうとしないようにしましょう。

大きく増やそうとすると、失敗するリスクが大きくなってしまうからです。

退職金を運用するのに必要なのは、増やすというよりも「守る」という意識。

想定利回り10%以上のハイリスクハイリターンの商品は、適切ではありません。

普通預金に入れたまま12年足らずで取り崩してしまうよりも、できるだけ資産寿命が伸びるように少しずつ「運用しながら守る」意識で運用を心がけましょう。

②財布を「使う」「備える」「育てる」の3つに分ける

資産寿命を伸ばす重要性を解説しましたが、直近に必要な生活資金まで運用にまわしてしまうと、守るどころか失ってしまう可能性もあります。

資産という大きなお金を「備える」「使う」「育てる」の3つに分けて考えるようにすると、上手に活用できるでしょう。

| 使い分け | 用途 | めやす | おすすめの金融商品 |

|---|---|---|---|

| 備える | 急な出費や予想外の出費に備える | 毎月の生活費6ヶ月〜1年分 | 普通預金 |

| 使う | 住宅修繕費・家電買い替え費用などに使う | 今後5年間に用途が決まっている金額 | 定期預金(短期) 退職金専用定期預金 個人向け国債 |

| 育てる | 無理のない運用で育てる | 「備える」「使う」の残りの金額 | 退職金専用定期預金 個人向け国債 投資信託 |

この「育てる」財布の金額は、自分の投資可能額ともいえます。

老後の生活も大切ですが、生きている今も大切です。

今後5年間に用途が決まっていない育てるお金を眠らせずに働かせ、将来の自分に少しでも還元してもらいましょう。

③分散投資を心がける

退職金運用を失敗させないためには、分散投資を心がけることもコツです。

分散投資をすることで、投資のさまざまなリスクも分散させることができ、資産を一気に失うことを防ぐことができます。

- 資産(銘柄):株式、債券、不動産、金など

- 地域(通貨):日本、米国、全世界、先進国、新興国など

- 時間(時期)

退職金を運用する場合には、特に時間の分散にも十分気をつけましょう。

退職金として一度に大金を得たからといって、そのタイミングが投資を始めるにふさわしい時期であるとは限りません。

購入タイミングをずらしてコツコツ積み立てていくことで高値掴みを防ぐことができ、運用期間を長くすることで、複利効果が得られます。

大きく失敗しないために、分散投資を心がけましょう。

▼退職金を増やしたい方はこちら

退職金は増やせる?退職金の運用方法と失敗しないための注意点を解説

退職金を上手に増やして、リタイア後の暮らしを安心して送りたいと考えていませんか? 退職金を増やすには資産運用が一般的ですが、運用で元

>>老後資金のお悩みはファイナンシャルプランナーへの無料相談がおすすめ

まとめ:退職金をうまく守りながら老後を楽しもう

退職金は、約40年ものあいだ、汗水垂らして働き抜いた苦労の賜物。

定年後のセカンドライフに、我慢しすぎることなく旅行や趣味、家族やご友人との付き合いを楽しみたいものです。

この先20年の生活を思うと不安になる部分もあると思いますが、本記事で紹介したローリスクローリターンの運用を最大限活用し、退職金をうまく守りながら老後を楽しみましょう。

資金計画に不安ならFPへ相談を

資金計画に不安がある場合、プロであるFP(ファイナンシャルプランナー)への相談がおすすめです。

FPは、相談者の現状やライフスタイルにあわせて最適な資金計画、資産運用や節税などの具体的なアドバイスを提供してくれます。

老後資金2,000万円問題に代表されるように、老後の生活費はひとりあたり数千万円が必要と言われています。

漠然とした不安を抱えるのは辛いものです。まずは現状を把握し、どのような対策が必要なのかを相談してみましょう。

多くのFP相談サービスがありますが、迷った場合は大手リクルートが運営する『保険チャンネル ![]() 』への相談がおすすめです。

』への相談がおすすめです。

- 無料で何度でも相談できる

- 会員100万人突破

- 全国47都道府県対応

- 無理な勧誘や営業は一切なし

- 【公式】https://hokench.com/